Quando o problema não é o número, mas o “lado” da história

Na análise de risco jurídico no crédito, o erro começa quando a conversa já está atrasada. Parece exagero? Nem tanto. A maioria só olha para o número de processos quando a inadimplência já bateu na porta.

Mas e se a solução para evitar estivesse no contexto, e não na contagem? Pois é. Saber que um CNPJ tem “20 processos” não significa muita coisa.

Agora, saber que esses processos envolvem ações revisionais, execuções fiscais e passivos trabalhistas – aí sim, a luz vermelha acende. E olha que isso é justamente o que os birôs tradicionais não mostram. Eles falam de inadimplência. Mas o histórico jurídico? Silêncio total.

Ou seja, o risco já está no comportamento, antes mesmo do calote.

Além disso, tem mais um detalhe que passa batido, mas muda tudo: o lado do processo.

Quem está processando e quem está sendo processado? Isso revela posturas completamente diferentes. Não é só sobre estar na Justiça. É sobre como a empresa se comporta nela.

Entenda como o lado do processo impacta a análise de risco jurídico no crédito

Para deixar claro, toda empresa pode aparecer de dois lados.

- Polo ativo: quando processa alguém, como um cliente inadimplente ou fornecedor em disputa contratual.

- Polo passivo: quando é processada e precisa se defender. Pode ser por não pagar um imposto, demitir sem pagar direitos ou romper um contrato.

Agora, pare e pense, uma empresa que sempre aparece no polo passivo mostra o quê?

Que está sempre se defendendo, claro. E normalmente contra algo que ela deixou de pagar, entregar ou resolver. Tributo atrasado, contrato rompido, demissão mal feita…

Na prática, é um sinal de alerta. E dos grandes.

E é exatamente isso que você vê na visualização geral do Dossiê Jurídico da Predictus: com um clique, você enxerga a distribuição dos processos por polo ativo, polo passivo e terceiro interessado, com o total consolidado no nome do CPF ou CNPJ consultado.

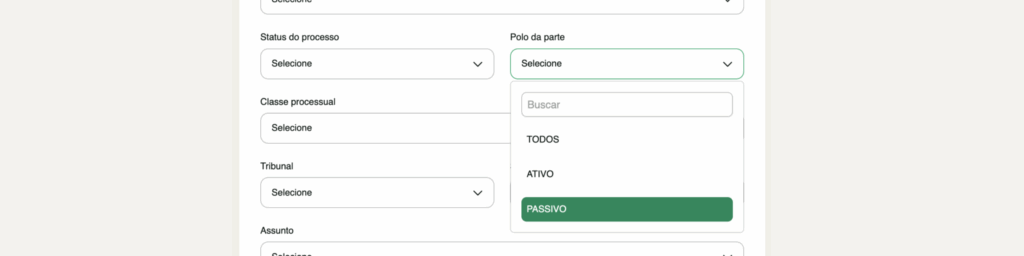

Além disso, a plataforma permite ir além dessa visão macro. Com filtros objetivos, você pode inserir o CNPJ (ou CPF) e escolher visualizar apenas os processos do polo ativo ou polo passivo.

Em poucos segundos, você sai da contagem bruta e entra na interpretação comportamental. E isso muda completamente o tipo de decisão que você toma.

Mas então: o problema é ter processo?

Na verdade, não. O problema é o padrão que os processos revelam.

Por isso, mais do que contar ações, a análise precisa responder perguntas certas, como:

- Qual é a natureza dos litígios?

- Qual é a posição da empresa neles (ativa ou passiva)?

- Eles indicam um comportamento reincidente?

- Estão ligados a disputas financeiras, trabalhistas ou fiscais que se repetem?

Polo passivo: o semáforo vermelho do crédito

De modo geral, quando uma empresa aparece constantemente no polo passivo, o alerta acende. Isso indica que ela tem dificuldades de cumprir obrigações – com funcionários, fornecedores ou o governo.

Em muitos casos, isso costuma se traduzir em:

- Ações trabalhistas por verbas não pagas;

- Execuções fiscais por tributos atrasados;

- Cobranças cíveis por inadimplência com fornecedores ou parceiros.

Mais que um problema pontual, pode ser um padrão de comportamento: o famoso litigante contumaz. E esse padrão gera passivos ocultos que muitas vezes não aparecem no score, mas estão escancarados na Justiça.

E o polo ativo? Também pode esconder riscos

Por outro lado, processar demais também não é sinal de saúde jurídica. Muitas empresas que estão o tempo todo acionando a Justiça mostram sinais preocupantes.

Em geral, isso pode indicar que essas empresas estão:

- Tentando compensar perdas recorrentes;

- Adotando uma estratégia litigiosa como padrão;

- Envolvidas em disputas sistemáticas com clientes ou ex-colaboradores.

Logo, nem todo polo ativo é inofensivo. É necessário entender o padrão: se a empresa processa todo mundo o tempo todo, algo ali está fora do lugar.

O problema real na análise de risco jurídico no crédito: quando a empresa está dos dois lados – o tempo todo

Nesse cenário, o risco se intensifica. Empresas que processam e são processadas com frequência revelam não só litígio, mas desorganização profunda.

Frequentemente, esse padrão se manifesta em situações como:

- Cobranças contra colaboradores, enquanto acumulam derrotas trabalhistas;

- Disputas com clientes, paralelas a processos por má prestação de serviço;

- Contestações fiscais em meio a execuções recorrentes.

Em resumo, se isso vira regra, nenhum modelo de crédito baseado apenas em score financeiro vai conseguir captar o problema real.

Aliás, se esse tema te interessa e você quer se aprofundar ainda mais na prática de recuperação de crédito, temos uma ótima notícia. No dia 28/01, às 11h, vamos realizar um webinar exclusivo com um especialista em recuperação de crédito, ao vivo no LinkedIn da Predictus.

👉 Inscreva-se gratuitamente e participe ao vivo: QUERO ACOMPANHAR

Onde a análise tradicional de crédito falha feio

Ainda hoje, muitos sistemas de análise de crédito não consideram o contexto jurídico.

Quando muito, contam o número de processos – sem olhar tipo, polo ou reincidência.

Com isso, o risco de erro aumenta – e muito.

É comum:

- Reprovar empresas saudáveis apenas porque têm muitos processos (ativos);

- Aprovar empresas problemáticas só porque têm poucos processos (passivos e graves).

O resultado? Aprovações erradas, inadimplência e prejuízo evitável.

Como a Predictus ajuda a estruturar a análise de risco jurídico no crédito

Se o risco jurídico ainda é um “ponto cego” no seu modelo de crédito, a Predictus resolve isso com clareza, profundidade e velocidade.

A análise começa no módulo de Dossiê Jurídico, disponível em nossa Plataforma que entrega, em segundos, o histórico completo de processos de qualquer CPF ou CNPJ, com tudo já organizado, categorizado e pronto para decisão.

📌 O que você enxerga com a Predictus:

- Quem está processando e quem está sendo processado (polo ativo x polo passivo);

- Qual o tipo de ação: trabalhista, fiscal, cível, consumidor ou outras;

- E claro: tudo isso estruturado por tomador, com filtros dinâmicos, pronto para análise.

Além disso, não é apenas visualização: é contexto.

Por exemplo:

Uma empresa tem 20 processos. Parece ruim? Talvez.

Mas e se 17 forem de cobrança e 3 forem ações trabalhistas vencidas pela empresa?

O risco muda completamente. E é esse tipo de nuance que a Predictus entrega com um clique.

🔗 Consulta por raiz de CNPJ? Temos.

Esqueça buscas manuais, uma a uma, para cada filial.

Basta inserir a raiz e pronto: você vê todo o grupo econômico de uma vez só.

⚙️ Prefere integrar ao seu sistema? Também é possível.

A Predictus oferece uma API robusta, com documentação clara e integração simples, ideal para times de crédito e compliance jurídico que já operam com soluções próprias.

No fim das contas, a Predictus não te diz o que fazer.

O que ela faz é entregar dados estruturados, limpos, confiáveis. A leitura é sua. A decisão também. Mas, com a informação certa, tudo fica mais claro.

Não basta saber quantos processos, é preciso entender o papel da empresa neles

Por isso, a análise de risco jurídico no crédito deixa de ser um “plus” e passa a ser um componente essencial de qualquer política robusta de concessão.

Sim, com a abordagem certa, é possível reduzir a inadimplência, prevenir litígios e tomar decisões muito mais informadas.

Diante desse cenário, se você quer ir além do óbvio e transformar dados jurídicos em vantagem competitiva, o próximo passo é prático. Faça agora o teste gratuito da Plataforma Predictus e utilize 5 consultas liberadas para email corporativo.